De digitale euro krijgt vaart

Op 28 juni 2023 heeft de Europese Commissie (EC) het wettelijk voorstel voor de digitale euro gepubliceerd. Na aanvaarding hiervan door het Europese Parlement en de Europese Raad krijgt de Europese Centrale Bank (ECB) het mandaat de digitale euro in te voeren. De voorbereiding van de invoering van de digitale euro bevindt zich in een stroomversnelling. De ECB zet forse stappen in het project, terwijl het politieke proces rond het wetsvoorstel in het Europarlement, na de verkiezing van een nieuwe samenstelling, weer op stoom komt. Piet Mallekoote belicht de huidige stand van zaken en benoemt een aantal uitdagingen.

De werkgroep van de Europese Raad vervolgt de discussie momenteel onder het Hongaarse voorzitterschap. Invoering van de digitale euro wordt niet voorzien voor 2028, nadat hierover een politiek besluit is genomen en de ECB alle voorbereidingen heeft afgerond.

Centrale banken moet met hun tijd mee

Het doel van de digitale euro is drieledig:

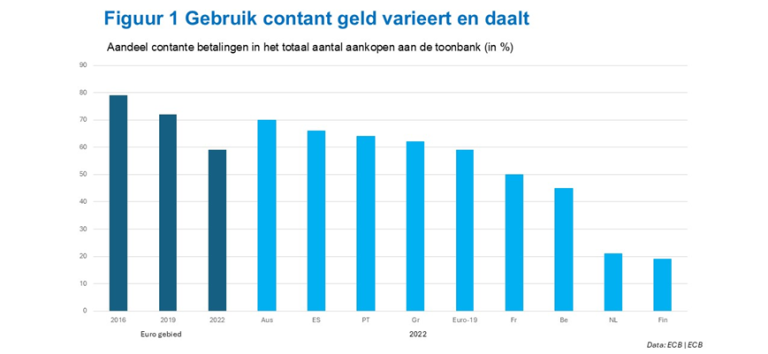

Allereerst wil de ECB bij de voortgaande digitalisering van de economie de rol en voldoende beschikbaarheid van publiek geld waarborgen. Zoals president Klaas Knot van de Nederlandsche Bank het enige tijd geleden formuleerde: ook centrale banken moet met hun tijd mee in de wereld van digitalisering. Het gebruik van contant geld neemt al jaren af (figuur 1) en de ECB wil met de digitale euro een publiek anker van vertrouwen en stabiliteit blijven bieden. Dit waarborgt de één-op-één uitwisseling van privaat geld.

Zonder dit anker zou de waarde van een euro die wordt aangehouden bij de ene bank kunnen verschillen van die bij een andere bank (interne wisselkoers). Contant geld zal evenwel niet verdwijnen, daar de EC tegelijkertijd met het wettelijk voorstel voor de digitale euro een voorstel voor het verplicht accepteren van contant geld heeft gepubliceerd. Ook in Nederland heeft voormalig Minister Kaag een wetsvoorstel Chartaal betalingsverkeer ingediend. Dit is op 18 juli aan de Raad van State voor advies voorgelegd.

Ten tweede is de toenemende geopolitieke fragmentatie in de wereld een bron van zorg voor de ECB. Daarom is het versterken van de interne markt een belangrijke prioriteit. In deze context pleitte Enrico Letta onlangs voor het belang van een “snelle” invoering van de digitale euro. Europese autonomie en soevereiniteit die voorzien in Europese governance voor betalingen wordt als daarbij essentieel beschouwd. Op dit moment wordt 64% van het aantal transacties met betaalkaarten het eurogebied verzorgd door internationale kaartsystemen (Visa en Mastercard), en 13 van de 20 landen in het eurogebied hebben niet langer een nationaal kaartsysteem. In dit kader heeft de ECB zich bijvoorbeeld gestoord aan het feit dat bij Europese voetbalkampioenschappen alleen betaald kon worden met Amerikaanse of Chinese betaalmiddelen (Visa respectievelijk Alipay). De afhankelijkheid van niet Europese spelers verzwakt de Europese autonomie en concurrentie en kan het betalingssysteem kwetsbaar maken voor externe (buitenlandse) verstoringen. Eenzelfde gedachte is van toepassing op de impact van (mogelijk) wereldwijde ontwikkelingen op Europa van big techs, stablecoins en buitenlandse digitale valuta. Het is de ambitie van de ECB om de digitale euro toekomstbestendig te maken, waarbij de euro een belangrijke rol kan blijven spelen in de voortgang van de digitale evolutie.

Ten derde vermindert de digitale euro de versnippering van nationale betaaloplossingen. Hoewel nationale betaalmarkten op zichzelf efficiënt zijn, bestaat deze efficiëntie niet op pan-Europese schaal zonder gebruik te maken van niet-Europese aanbieders (onder meer PayPal, Mastercard en Visa). Pogingen van de banken om te komen tot een uniform en breed bruikbaar Europees kaart- (en online) systeem zijn nooit geslaagd. Het European Payments Initiative (EPI) gesteund door Duitse, Franse en Benelux banken probeert deze fragmentatie te doorbreken door het ontwikkelen van een Europeesbreed bruikbare wallet. Nederlandse hebben daarbij iDEAL ingebracht hiermee deze Europese ontwikkeling te ondersteunen. Met de digitale euro wil de ECB streven naar breed inzetbare betaalinstrumenten die overal in het eurogebied gebruikt kunnen worden, met een eigen Europese governance. De digitale euro lost deze versnippering op en biedt een platform voor innovatie. Het in de voetnoot genoemde private EPI-initiatief kan hierop aansluiten.

Digitaal europroject maakt forse stappen

De ECB is eind 2021 gestart met het ontwerp van de digitale euro, dat in oktober 2023 afgerond (zie hierna), waarna de Raad van Bestuur tot een vervolgfase (voorbereiding) heeft besloten. Deze duurt tot november 2025 (figuur 2). Kern hiervan is onder andere een verkenning van de technische implementatie en het opstellen van een afsprakenkader voor betaaldienstverleners (Rulebook). Na deze fase zal een besluit worden genomen over het al dan niet invoeren van de digitale euro, afhankelijk van de politieke besluitvorming over het wetsvoorstel.

Vervolgstappen nodig

Het wetsvoorstel bevat onder meer de hoofdlijnen van de hierboven uitgelegde ontwerpprincipes. Het Economische en Monetaire Commissie (ECON) van het Europese Parlement is na indiening van het voorstel gestart met de bespreking. Begin februari heeft de Commissie een conceptrapport gepubliceerd met daarin 120 amendementen op het voorstel. Het vorige parlement heeft het rapport niet meer behandeld, waarop de ECON in een nieuwe samenstelling de discussie vervolgt. Op 23 september gaf directielid Piero Cipollone hiervoor de aftrap in een hoorzitting met de Commissie.

Ook de werkgroep van de Europese Raad heeft ondertussen voortgang gemaakt: na respectievelijk het Spaanse en Belgische voorzitterschap is het nu de beurt aan Hongarije het overleg met de vertegenwoordigers van de Europese regeringen voort te zetten. De Belgische voorzitter heeft hiertoe in juni dit jaar een voortgangsverslag aan het Comité van Permanente Vertegenwoordigers (Coreper) gestuurd. De Coreper in het voorbereidend orgaan voor de Europese Raad.

Wanneer het Europese Parlement en de Europese Raad beide een akkoord hebben bereikt, start de triloog. Als hierin ook een akkoord worden bereikt, dan moet de Raad op basis van gekwalificeerde meerderheid daarover besluiten. Pas daarna kan de ECB besluiten tot de uitgifte van de digitale euro.

Uitdagingen

Er ligt een aantal uitdagingen in het verschiet. We bespreken er drie.

De ECB lijkt met de digitale euro meerdere doelen na te streven die niet vanzelfsprekend tot eenzelfde oplossing leiden. Daarmee ontstaat een complex project met een haalbaarheidsvraag. De digitale euro is er voor iedereen. Iedereen moet er overal mee kunnen betalen, net zoals dat bij contant geld het geval is. De ECB zet zich er bij de digitale euro voor in de digitale inclusie te vergroten voor mensen die niet zelfstandig hun betalingsverkeer kunnen uitvoeren. Alleen al in Nederland heeft één op de zes burgers hier moeite mee, zo wijst onderzoek van DNB uit. Focus op de behoefte van deze categorieën burgers (op zich een zaak van groot belang), raakt aan de vraag of dit spoort met het bereiken van de doelstellingen die primair aanleiding zijn geweest om een digitale euro te ontwerpen: een digitaal alternatief bieden voor de vermindering van het gebruik van bankbiljetten, vergroting van de concurrentie op de van betaalmarkt en opheffen van fragmentatie. Voor burgers met een beperking is een andere betaaloplossing nodig dan voor “tech-savvy” mensen. Nader onderzoek lijkt nodig om meer scherpte aan focus en fasering in het project aan te brengen, waarbij gerealiseerd moet worden dat niet alles tegelijkertijd gerealiseerd kan worden.

De tweede uitdaging is adoptie. Dit is niet vanzelfsprekend, vooral niet in landen die al sterk gedigitaliseerd zijn, zoals Nederland. We kunnen hieruit leren dat de vraag naar nieuwe betaaloplossingen wordt beïnvloed door een groter gebruiksgemak, meer toegevoegde waarde dan bij andere betaalmethoden en lagere kosten. We zien deze elementen – vooral het criterium “keep it simple” – echter niet overal terug. ECON en de Raadswerkgroep hebben bijvoorbeeld – al dan niet onbedoeld – een aantal complexiteiten in het ontwerp voorgesteld. Daarnaast blijkt uit een onderzoek in opdracht van de ECB dat Europese burgers vinden dat ze al goed bediend worden en dat ze de voorkeur geven aan eerder minder in plaats van meer betaalmethoden, tenzij het een nieuwe betaalmethode duidelijke meerwaarde biedt (Kantar). De voorgestelde offline variant wordt als zeer innovatief en aantrekkelijk beschouwd. Tegelijkertijd betwijfelen de ondervraagde burgers of deze variant vaak gebruikt zal worden, hoewel deze kan bijdragen aan digitale inclusie (Kantar) en een welkom betalingsalternatief is voor situaties met een verstoring in het online betalingsverkeer. Om aan de beleidsdoelstellingen van de ECB te voldoen, is echter een Europees brede (en daarmee ook Nederlandse ) acceptatie nodig. In de praktijk kan de toegevoegde waarde van de digitale euro voor gebruikers worden onderzocht met experimenten en proefprojecten. Op basis hiervan kan het ontwerp zo nodig worden aangepast. De ECB zou er baat bij kunnen hebben dergelijke onderzoeken spoedig ter hand te nemen.

De derde uitdaging is die van het compensatiemodel. Voor consumenten is het gebruik gratis, winkeliers betalen hun betaaldienstverleners een nog vast te stellen prijs, die volgens de ECB, meer concurrerend is dan die van de huidige betaalmethoden. Hiervoor zal een maximale vergoeding per transactie worden vastgesteld. Een deel van die vergoeding komt toe aan de betaaldienstverleners die de digitale euro onder consumenten distribueren. Het Eurosysteem betaalt zijn eigen kosten (systeembeheer en afwikkelingskosten). Er zijn echter twijfels of dit inkomstenmodel voldoende is voor banken om de kosten te dekken. Zonder een gezond bedrijfsmodel is er immers geen prikkel voor betaaldienstverleners om de (verplichte) uitgifte van de digitale euro te ondersteunen. Ook winkeliers (en overheden zullen- voor eigen rekening – kosten moeten maken om betalingen in digitale euro’s te accepteren. Verder onderzoek hiernaar lijkt dan ook wenselijk.

Conclusie

Met de digitale euro wil de ECB een breed toegankelijk alternatief bieden voor het afnemende gebruik van contant geld, de autonomie en soevereiniteit van het Europese betalingssysteem vergroten en de fragmentatie van het Europese betalingsverkeer opheffen. De digitale euro moet een basis bieden voor een toekomstgerichte strategie die zich richt op innovatie en nieuwe technologie zonder afhankelijk te zijn van dominante niet-Europese technologieplatforms. Hoewel deze macro-intenties breed worden gedragen, ligt de crux in het vertalen hiervan naar concrete toegevoegde waarde die tot voldoende adoptie van de digitale euro door het publiek leidt. Hier moeten nog stappen worden gezet.

Lees ook: